¿Cuánto debes pagar de impuestos al vender en comprayvendes.mx?

Si eres una persona física que está dada de alta en el Registro Federal de Contribuyentes (RFC) bajo el régimen de sueldos y salarios, actividades empresariales y/o profesionales y arrendamiento debes presentar un aumento de obligaciones fiscales, toda vez que vas a obtener ingresos a través de una plataforma digital.

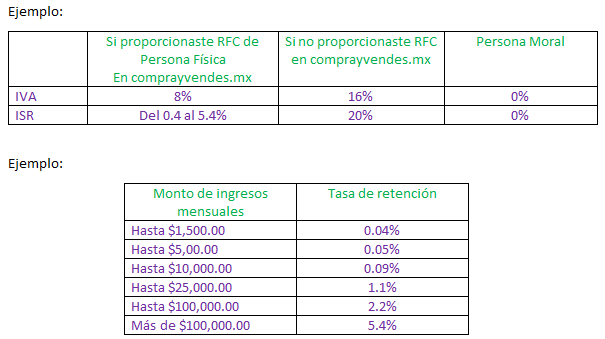

Si está obteniendo ingresos a través de una plataforma digital y todavía no estas inscrito en el RFC (Registro Federal de Contribuyentes), o aun no has llenado tus datos fiscales comprayvendes.mx, por disposición de Hacienda tiene la obligación de retenerte el 16% por concepto de IVA por enajenación de bienes o prestación de servicios y el 20% de ISR a quienes no proporcionen RFC (Registro Federal de Contribuyentes).

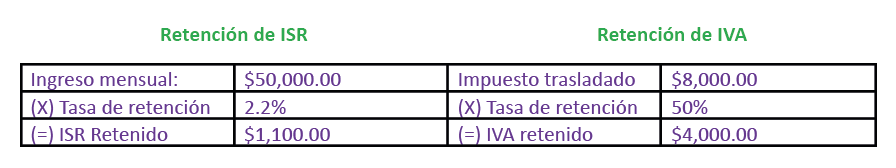

Pero si como persona física sí te encuentras inscrita en el RFC y lo proporcionas, el porcentaje de retención de IVA será del 8% y la retención de ISR dependerá del monto de los ingresos percibidos el mes o periodo respectivo. Esto solo aplica a personas físicas que vendan productos nuevos, ya que las personas morales conservan su forma de tributar directamente ante el SAT tanto que los productos usados no generan nuevos impuestos ya que fueron pagados en su primera compra.

Por ejemplo: Si obtuviste ingresos por $4,500.00 sin IVA mensuales quedaría de la siguiente manera:

Conservar el Comprobante Fiscal Digital por Internet (CFDI) que te proporcione la Plataforma Digital por los ingresos efectivamente cobrados por dichas plataformas, incluidos los pagos por cualquier concepto adicional y por las retenciones efectuadas correspondientes al ISR y al IVA.

¿Cuál es la base para el cálculo de las retenciones que me hará la Plataforma Digital? La base que debe considerar la Plataforma Digital para calcular la retención que te hará será sobre los ingresos que efectivamente percibas a través de dicha plataforma, es decir, que no deberá considerar los ingresos que recibas directamente de parte de tus clientes. Fundamento: Reglas 12.2.5. y 12.2.6. de la Resolución Miscelánea Fiscal 2021.

¿Cuál será la retención que me aplicará la Plataforma Digital? Se utilizará una tasa específica para cada tipo de ingreso, quedando de la siguiente forma para efectos del ISR: 1. Prestación de servicios de transporte terrestre de pasajeros y de entrega de bienes la retención se hará por el 2.1%. 2. Prestación de servicios de hospedaje la retención se hará por el 4%. 3. Enajenación de bienes y prestación de servicios la retención se hará por el 1%. Para efectos del IVA es más sencillo, pues la plataforma digital realizará una retención del 8%, lo cual representa el 50% de la tasa real de dicho impuesto la cual es del 16%. Fundamento: Artículo 113-A de la Ley del Impuesto sobre la Renta. Artículo 18-J de la Ley del Impuesto al Valor Agregado.

Caso: Obtengo ingresos a través de una plataforma digital; toda vía no estoy inscrito en el RFC, la plataforma me retuvo un 16% y me dicen que es por concepto de IVA, ¿es correcta esa situación? Respuesta: Sí es correcto, el 16% que le están reteniendo es el IVA que se causa por la enajenación de bienes o prestación de servicios, en donde la plataforma retendrá el 100% del IVA a quienes no les proporcionen el RFC, así como también el 20% del ISR.

En el caso de que la persona física sí se encuentre inscrita en el RFC, el porcentaje de retención de IVA será del 50% (8%) y la retención de ISR dependerá del monto de los ingresos percibidos el mes o periodo respectivo.

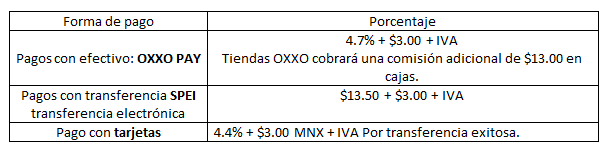

¿Cuánto debes pagar de comisión a la pasarela de pagos por cobro exitoso?

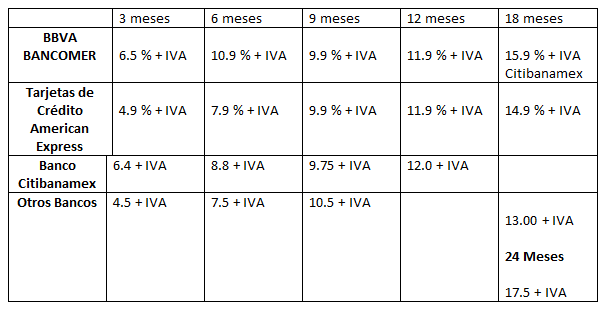

Al procesar meses sin intereses se incluye un costo por sobretasa a la comisión de pagos como se muestra: 4.4% + la sobretasa por los meses +$3.00 + IVA

Sobretasa por el uso de meses sin intereses son de la siguiente manera.